信託受益権売買を活用した相続対策

相続対策で、同族・法人に売買をお考えの方へは…「受益権売買」をおすすめします。

所有権移転に比べて、不動産取得税・登録免許税を大幅に軽減します。

信託受益権売買で収益物件の移転コストの削減ができます。

①父親個人名義の収益物件を同族法人に売買したいが

②移転コストが高すぎて躊躇している。

移転コストは、6%(取得税4%と登録免許税2%)

信託受益権売買を活用すれば、0.4%に軽減(取得税0+免許税0.4%)

2億円の物件なら、1,200万円から80万円となり、1,120万円のコストダウンへ

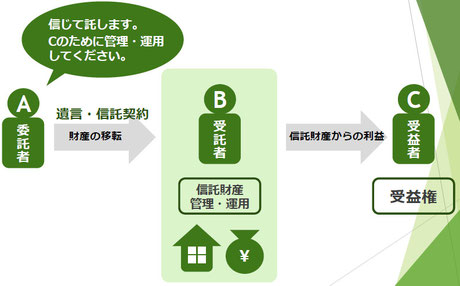

信託の基本的な仕組み

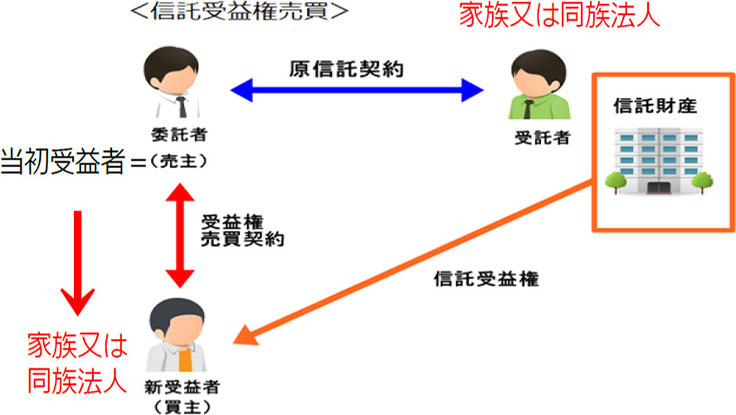

信託受益権のスキーム

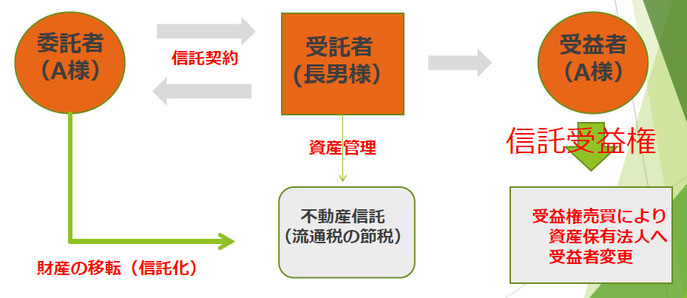

受益権売買を活用した信託のスキーム1 (信託設定時)

※委託者と受益者を違う人にするとみなし贈与になり贈与税がかかります。信託設定時は委託者受益者同一にします

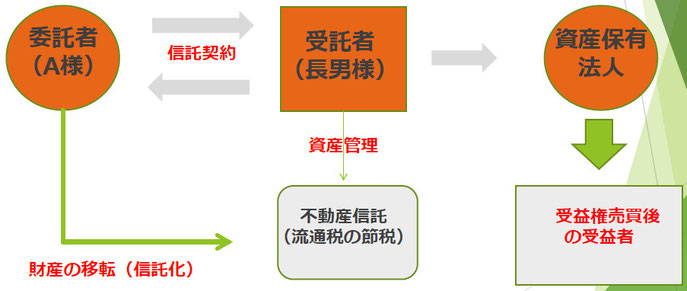

受益権売買を活用した信託のスキーム2 (受益権売買後)

※受託者の財産管理を監督するため顧問として司法書士や税理士等の専門家を置くことも可能(信託監督人)

受益権売買のメリット

不動産を所有権で売買する場合

①登録免許税

⇒固定資産税評価額の20/1000

②不動産取得税

⇒固定資産税評価額の40/1000

③不動産流通税として

⇒60/1000(6%)

不動産を信託受益権化して受益権で売買する場合

①信託による受託者への所有権移転登記

⇒固定資産税評価額の4/1000

②受益権売買による受益者変更登記

⇒金1000円×物件数

③不動産取得税

⇒非課税

不動産の評価額が2億円の場合の流通税

不動産の所有権移転1200万円

信託受益権した場合 80万+数千円

受益権化した場合1100万円以上の節約

信託終了時の手続き

①信託終了時は信託終了時の残余財産帰属者は委託者の相続人の場合→ 登録免許税4/1000(設定信託スキームに注意)

②相続人以外の場合 登録免許税 20/1000、不動産取得税 40/1000

※よって信託終了時に法人が所有者になる場合ここにコストが発生します。

建物は原価償却されるので最終コストは大幅に節税できます。

受託者が不動産そのものを第三者に売却してしまえば上記流通税は課税されません。